特定 の 居住 用 財産 の 買 換え 特例

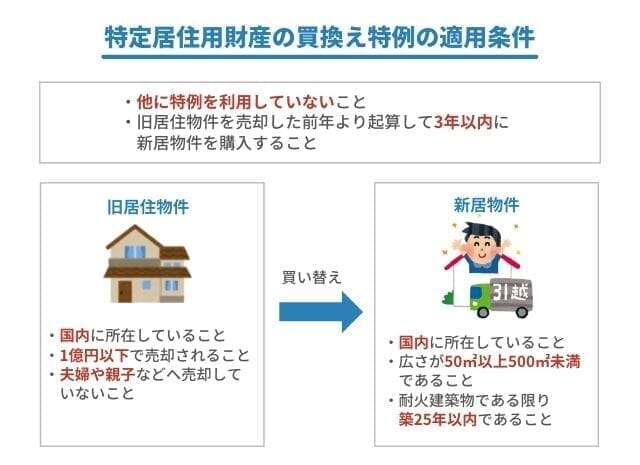

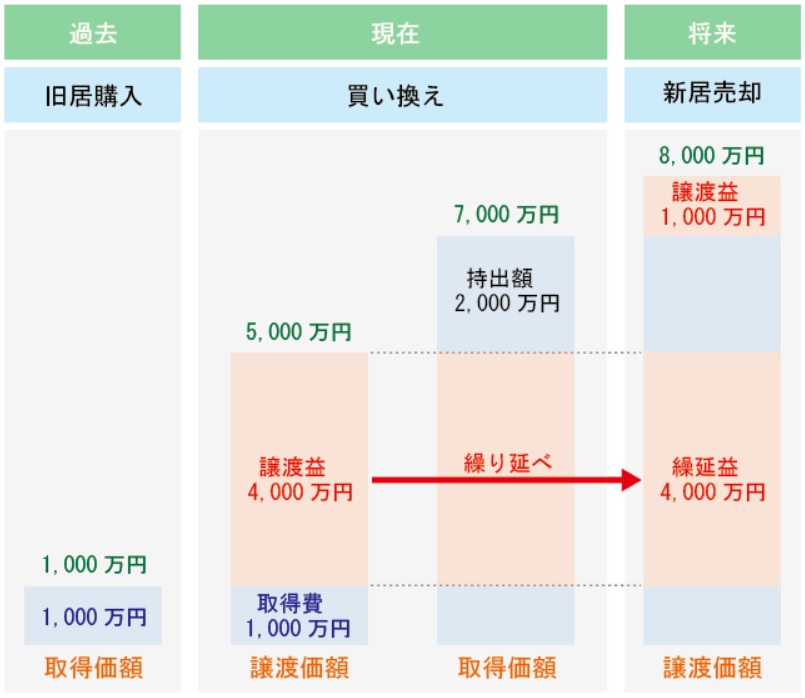

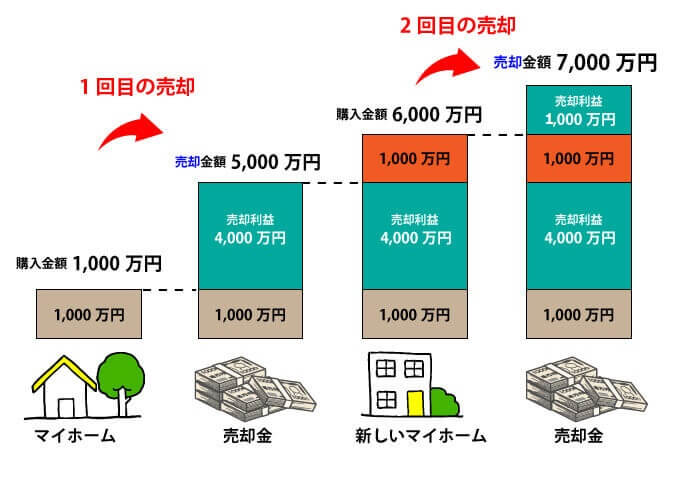

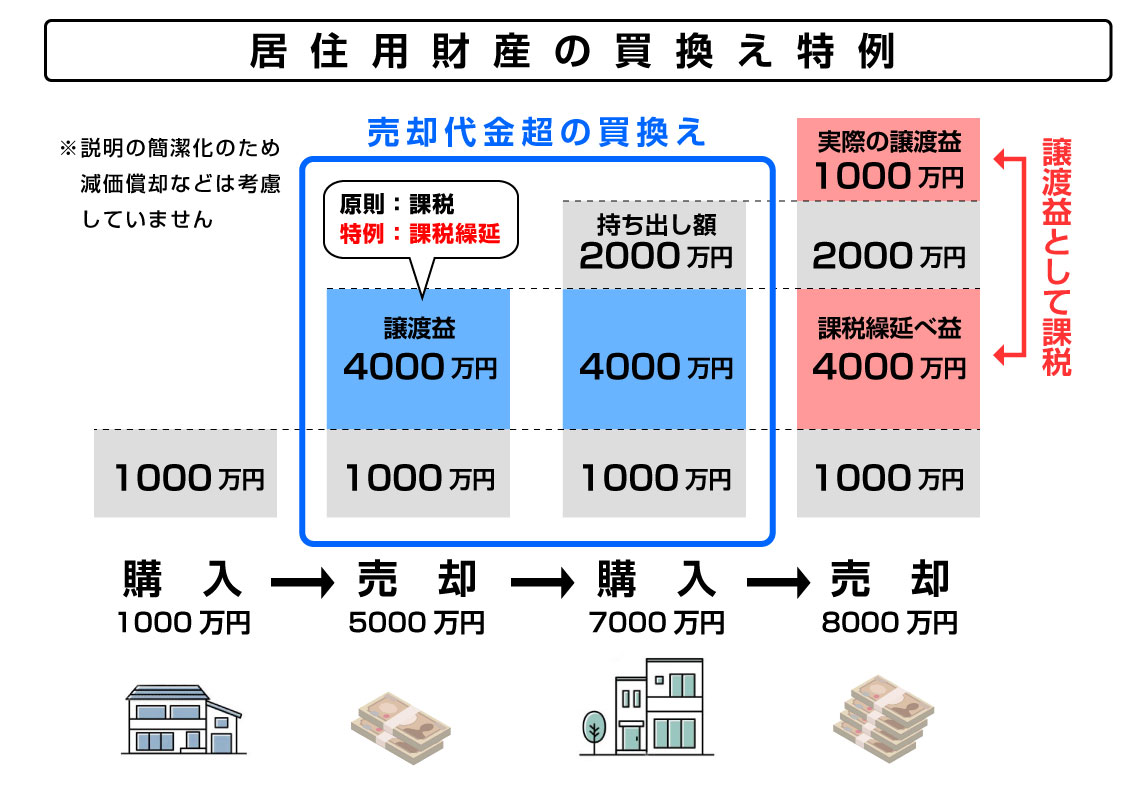

センス の いい 待ち受けNo.3355 特定のマイホームを買い換えたときの特例|国税庁. 特定のマイホーム(居住用財産)を、令和5年12月31日までに売って、代わりのマイホームに買い換えたときは、一定の要件のもと、譲渡益に対する課税を将来に繰り延べることができます(譲渡益が非課税となるわけではありません。)。 これを、特定の居住用財産の買換えの特例といいます。 例えば、1,000万円で購 … 詳細. 特定居住用財産の買換え特例について|適用条件や使 …. step1. step2. step3. step4. 完全. 無料 診断スタート. もくじ. 1 マイホームを売ったときの特例. 2 特定居住用財産の買換え特例とは. 3 特定居住用財産の買換え特 …. 特定居住用財産の買換え特例とは?不動産税理士がわかり . 特定居住用財産の買換え特例の適用要件 特定居住用財産の買換え特例は、売却物件と買換物件の双方に適用するための要件があ …. 特定居住用財産の買換え特例~税制改正で2年延長& …. 令和4年の税制改正に伴い、令和6年1月1日以後に居住の用に供する(居住見込みを含む)新築住宅等が、一定の省エネ基準を満たさない「特定居住用家屋」に該当する場合は、買換資産の対象から除かれます(租税特別 …. 特定の居住用財産の買い換え特例をわかりやすく解説 …. 特定の居住用財産の買い換え特例とは 自宅を買い換える際、今まで住んでいた家の売却額より新居の購入額が大きい場合、買い換え特例によって譲渡所得にかかる税金を将来に繰り延べできます。. 特定居住用財産の買換え特例の具体的な適用例と計算 …. 特定居住用財産の買換え特例の具体的な適用例と計算方法.

福山 雅治 コンサート チケット の 取り 方「特定居住用 …. 居住用財産の買換え特例とは?併用できない特例と適用要件を . 正式名称は「特定の居住用財産の買換えの特例」といいます。 居住用財産の買換え特例は、 譲渡所得税が非課税になるのではなく …. 特定の居住用財産の買換え特例とは何かわかりやすく解説 . 特定居住用財産の買換え特例とは、一定の条件を満たした人が居住用の不動産を買い替える際に適用できる特例のことです。 対象 …. 特定居住用財産の買い換え特例とは?不動産売却時の税金を . 居住用財産買い換えの特例とは? 2.

ナーシングホーム 寿々 岩塚居住用財産買い換えの特例の適用要件 …. 特定居住用財産の買換え特例[一問一答] 【第15回】「買換資産 . 特定居住用財産の買換え特例[一問一答] 【第15回】「買換資産を本人が居住の用に供しない場合の適用関係②(生計を一にする親 …. 特定居住用財産の買換え特例のメリット・デメリット | 不動産 . 特定居住用財産の買換え特例とは、課税免除ではなく税の繰り延べの制度. 2. 買換え特例を利用するメリット. (1) 資金面の負担を減らせること. (2) 将 …. 居住用財産の買換え特例 | 不動産売却 | 不動産の税金 | 【住友 . 居住用財産の買換え特例. この特例は、居住用の不動産の所有期間が10年を超え、居住期間が10年以上の場合に適用できます。 売却するマイホーム …. 【確定申告書等作成コーナー】-交換・買換えの特例. 特定の居住用財産の買換えの特例. 特定の居住用財産の交換の特例. 特定の事業用資産の買換えの特例. 特定の事業用資産の交換の特例. 中高層耐火建 …. 特定の居住用財産を売却した場合の買換えの特例チェック . ⑵ 買換資産の取得前又は買換資産を居住の用に供する前でも特例を適用して申告することができますが、買換資産の実際の取得 価額が見込価額と異 …. 特定居住用財産の買換え特例と適用要件 | 不動産売却の基礎 . 特定居住用財産の買換え特例とは、特定のマイホーム (居住用財産)を売って、代わりのマイホームに買い換えた時、売却した家の金額より新たに購 …. 特定居住用財産の譲渡損失の損益通算及び繰越控除の特例の . お 菓子 の 箱詰め 感想

g300s 似 た マウス令和2年12月. 特定居住用財産の譲渡損失の損益通算及び繰越控除の特例の適用を受ける場合の確定申告書等の書き方(措法41の5の2) 制度の概要. …. 居住用財産の買換え特例とは?売買の適用条件や計算方法に . 住居用財産の買換え特例とは、マイホームの買換えの際に得た売却益に対して特例を認める制度のことを言います。 そのため、マ …. 土地売却にかかる税金はいくら?計算の流れと控除・特例など . 5.2 マイホームを売ったときの軽減税率の特例 5.3 特定の居住用財産の買換えの特例 5.3.1 特定の居住用財産の買換えの特例の適用要件 5.4 …. No.3361 譲渡した年に買換えができなかったとき(マイホーム . マイホームを譲渡したその年に買い換えることができなかったときであっても、譲渡した年の翌年の12月31日までに買い換えし、 …. 資産課税(譲渡所得・贈与税)関係チェックシート(令和元年 . 1 譲渡所得関係. もももも vol 93 ゆうみ ちゃん 前編

カー ポート 建築 確認 申請 自分 で(1) 固定資産(土地や建物など)を交換した場合の特例チェックシート(所法58条)(PDF/98KB). (2) 居住用の家屋や敷地(居住用財産)を売却した場合の特例チェックシート(措法35条、措法31条の3)(PDF/167KB). きのう 何 食べ た なす

瞼 伸び た 埋没(3) 被相続人の居住 …. No.3358 売った金額より少ない金額でマイホームを買い換えたとき. (注1) マイホームの買換え特例の適用要件については、コード3355「特定のマイホームを買い換えたときの特例」を確認してください。 (注2) この特例の適用を受ける場合には、マイホームを譲渡した場合の3,000万円の特別控除の特例(被相続人の居住用財産に係る譲渡所得の特別控除の特例 . 事業用資産の買い換え特例の分りやすい解説【個人・ …. 個人が事業用の資産を買い換えた場合に、一定の要件を満たせば譲渡益の一部を将来に繰り延べることができます。つまり、いま払う譲渡所得税を節税することが可能となります。この特例を、「事業用資産の買い換え特例」と言い、法人税にも同様の特例がありま …. 特定居住用財産の買い換え特例とは?不動産売却時の税金を . 特定居住用財産の買換え特例は、マイホーム売却益に税金がかからない制度で、新たなマイホーム購入費用が売却収入を上回る場合に適用されます。ただし、この特例は税の繰延べであり、将来的に新マイホームを売却する際には税金が課せられます。. 「特定居住用財産の買換え特例」を使った場合の「課税の . この事例で「特定居住用財産の買換え特例」を利用すると「3,000万円控除」を利用できなくなりますから、利益の4,000万円に対する課税がそのまま先送りされることになります。. 先送りするとどうなるか…と言うと、再度売却した時の売却利益1,000万円に . No.3302 マイホームを売ったときの特例|国税庁. このマイホームを売ったときの特例は、次のような家屋には適用されません。. (1)この特例の適用を受けることだけを目的として入居したと認められる家屋. (2)居住用家屋を新築する期間中だけ仮住まいとして使った家屋、その他一時的な目的で入居し . No.3392 「特定のマイホームの譲渡損失の損益通算及び繰越 . 概要. 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例の適用を受けるためには、譲渡資産が一定の要件を満たす居住用財産であり、かつ、その譲渡が一定の要件を満たすもの(特定譲渡)であることが必要です。. 「譲渡資産」の範囲および . 資産税(贈与税及び譲渡所得)関係 特例適用チェック表 . 贈与税及び譲渡所得の申告のための特例適用チェック表を提供しています。 ご覧になりたい年分をクリックしてください。 令和5年分用 令和4年分用 令和3年分用 申告書などの様式は、国税庁ホームページに掲載していますので、ご利用ください。. 特定の居住用財産の買い換え特例|売却するときの税金 . 5.特定の居住用財産の買い換え特例 特定のマイホームを2023(令和5)年12月31日までに売却し、新たなマイホームに買いかえたときは、一定の要件のもと、譲渡益に対する課税を次にマイホームを売却する時まで繰り延べることができます。. 買い替え特例とは?適用要件や計算方法、注意点について解説 . 上記の例でこの特例を適用できれば、譲渡所得税額は142.1万円となるのです。 特定の居住用財産の買換え特例を適用した場合 次に同じ条件で、特定の居住用財産の買換え特例を適用した場合を計算してみましょう。. 特定居住用財産の買換え特例のメリット・デメリット | 不動産 . 特定居住用財産の買換え特例とは、課税免除ではなく税の繰り延べの制度. 2. 買換え特例を利用するメリット. (1) 資金面の負担を減らせること. (2) 将来的に、家を買い換えずに住み続けるのなら、譲渡所得税を納税しなくて済むこと. 3. 買換え特例を利用する . 【確定申告書等作成コーナー】-措置法36条の5. 不 本意 な 異動

焼き た て ジャ ぱん 最終 回 ひどい特定の居住用財産の交換の特例(措法36の5) 特例の概要 平成19年12月31日以前に取得した自己の居住用財産を他の資産と交換した場合で次の⑴又は⑵に該当し、かつ、一定の要件を満たしているときは、「特定の居住用財産の買換えの特例」が適用されます。. 令和5年度税制改正:所得税の特定の事業用資産の買換え特例 . 住宅の住み替えを支援する税制である「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」(「マイホーム買換特例」)は、適用期限が令和5年12月31日までとされています(令和4年度税制改正)。. 特定居住用財産の買換え特例とは?知らないと損する2つの注意点. 居住していた自宅を売って、新しく買換えた場合、一定の要件を満たせば、「特定居住用財産の買換え特例」の適用を受けることができます。「買換え特例」とは、自宅を買い換えたとき、旧居の譲渡所得に対する課税を、買い換えた新居を将来売却するときまで繰り延べる制度です。. 特定の居住用財産の買換え特例とは何かわかりやすく解説 . 特定居住用財産の買換え特例とは、一定の条件を満たした人が居住用の不動産を買い替える際に適用できる特例のことです。 対象者の一例として、1993年4月1日から2021年12月31日の期間内の1月1日時点で居住年数が10年以上の住宅や土地を譲渡された人が挙げられます。.

駸々堂 模試 偏差 値「特定の居住用財産の買換えの特例(以下、買換え特例)」を使うと、 売却益に対する課税を将来に繰り延べすることができます。 1章 でも申し上げた通り、「繰り延べ」というのは、課税するタイミングを将来に先送りするということです。. 3000万円特別控除と買換え特例の違い、メリット・デメリット比較. 軽減税率の特例の適用を受けるには、3,000万円特別控除の適用要件に加え、「所有期間10年超の自宅の売却」という要件さえクリアすればOKです。. それに対して、買換え特例は、もともと所有期間10年超の自宅の売却という要件があるものの、軽減税率の特例 . 1.居住用財産を売却した場合の課税の特例の適用を受ける …. ③ 売却した居住用財産の登記事項証明書 特定の居住用財産を 売却した場合の買換 えの特例 (措法36条の2) ① 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】 ② 売却した居住用財産の登記事項証明. 特定居住用財産の買換え特例[一問一答] 【第19回】「譲渡者が . この場合、「特定の居住用財産の買換えの特例(措法36の2)」の適用を受けることができるでしょうか。 なお、その家屋はXの相続人が取得し、本年の12月から同人が居住しています。 この記事全文をご覧いただくには . 住宅:居住用財産の譲渡に関する特例措置 - 国土交通省. 居住用財産の譲渡所得の特別控除 マイホーム(自分の住んでいる建物やその敷地)を譲渡し、譲渡利益が生じた場合、譲渡利益から3,000万円を特別控除して譲渡所得を計算する制度です。 (詳しくはこちら) ※ 空き家の発生を抑制するための特例措置については、下記をご参照下さい。. 居住用財産の買換え、交換の場合の長期譲渡所得の課税の特例 . アミ の 塩辛 イオン

二 匹 の 鬼 夢 静香特定の居住用財産の買換え及び交換の場合の特例. ① 買換えの特例. 個人が、平成5年4月1日から令和3年12月31日までの間に、その年1月1日において所有期間が10年を超える居住用の家屋及び土地若しくは土地の上に存する権利で、その者の居住期間が10年以上で . 居住用財産の買換え特例 | TOKYO @ 14区. 居住用住宅を売却して得た利益(譲渡益)を別の住宅の買い換えに充てた場合、その買い換えで取得した住宅を将来売却するまでは、この譲渡益に対して課税されないという制度です。正式には、「特定の居住用財産の買換えの特例」と言います。国民一人一人が、それぞれのライフステージに . No.3455 店舗併用住宅を買い換えたときの特例|国税庁. 概要. 店舗併用住宅とは、1つの家屋の中に居住用部分と店舗用部分が一緒になっている家屋をいいます。. 個人がこの店舗併用住宅を売って譲渡所得が生じ、代わりに同じ種類の店舗併用住宅に買い換えた場合で一定の要件に当てはまるときは、居住 …. No.3390 住宅ローンが残っているマイホームを売却して譲渡損失 . 令和5年12月31日までに住宅ローンのあるマイホームを住宅ローンの残高を下回る価額で売却して損失(譲渡損失)が生じたときは、一定の要件を満たすものに限り、その譲渡損失をその年の給与所得や事業所得など他の所得から控除(損益通算)することが . 【不動産の買い替え特例】図解で分かる特定居住用財産の . 特定居住用財産の買換え特例とは? 特定居住用財産の買い替え特例とは、本来なら不動産を 売却した時点で発生する税金の支払いを一旦ストップ して、再び不動産を買い替えた時のみ税金が課せられる制度です。 ただし、買い換える不動産は 売却した不動産よりも高い金額 でなければなり . 不動産の買い替え特例の適用条件とは?利用上のメリット . 不動産の買い替え特例、正式には 特定の居住用財産の買換えの特例 と呼ばれている特例は、日本の税制上の措置の一つです。 この特例は、住宅やその敷地など、 特定の条件を満たす居住用の不動産を売却して新たな居住用の不動産を購入する際、売却によって発生する譲渡所得に対する税金 . 資産税関係添付書類等一覧表(令和4年分用) - 国税庁. 19 居住用財産の買換え 等の場合の譲渡損失 の損益通算及び繰越 控除の特例 (措法41条の5) ①「居住用財産の譲渡損失の金額の明細書《確定申告書付表》(居住用財産の買 換え等の場合の譲渡損失の損益通算及び繰越控除用)」. 自宅の買い替え、譲渡税の特例が適用できると聞いたのですが . 1 土地が借地権でも、普通の不動産と同じに「特定居住用財産の買い替え特例」は使える。. 2 売却金額よりも新居の購入金額が低ければ譲渡税は差額だけが課税対象に. 3 「3000万円の住宅特別控除」との併用はできません. 4 専門家に相談. 租税特別措置法 第36条の5 特定の居住用財産を交換した場合の . 租税特別措置法 第36条の5 特定の居住用財産を交換した場合の長期譲渡所得の課税の特例. 括弧を隠す 括弧色分け.

ノーマライゼーション 8 つの 原理No.4124 相続した事業の用や居住の用の宅地等の価額の特例 . )の敷地の用に供されていたものである場合には、その敷地の用に供されていた宅地等のうち被相続人の親族の居住の用に供されていた部分(上記の「特定居住用宅地等の要件」区分②に該当する部分を除きます。)を含みます。. 【令和4年分用】 居住用財産の買換え等の場合の譲渡損失の . 以前の所得税及び復興特別所得税の申告において、以下の居住用財産に係る譲渡所得の特例を適用してい ませんか? (適用していない⇒「はい」、適用している⇒「いいえ」) ⑴ 令和2年分、令和3年分の申告 ・軽減税率. 居住用財産の譲渡損失特例[一問一答] 【第1回】「居住用財産 . 連載開始にあたって 居住用財産を譲渡した場合の課税の特例については、その代表格の措置法第35条第2項を『居住用財産の譲渡所得3,000万円特別控除[一問一答]』として、また、措置法第36条の2を『特定居住用財産の買換え特例[一問一答]』、そして、平成28年度税制改正にお …. 家の売り方講座Vol.6 特定の居住用財産の買い換え特例 [不動産 . 後半では、2の「特定居住用財産の買い換えの特例」について、詳しくチェックします。 この特定の居住用財産の買い換えの特例は、平成15年12月31日までの時限立法措置でしたが、あと3年延長されることが決まりました。. これで分かる!特定居住用財産の譲渡損失の損益通算及び繰越 . その制度を「特定居住用財産(マイホーム)の譲渡損失の損益通算及び繰越控除の特例」と言います。. マイホームを売却して損失が出た際に利用できる特例は、2種類あります。. 売却の場合:特定居住用財産の譲渡損失の損益通算及び繰越控除. 買換えの . 居住用財産の特例 - はじめての税金 - 税務コンテンツ │ 関東 . 1.居住用財産を売ったときは、その所有期間の長短にかかわらず、譲渡所得から最高3,000万円まで控除できる特例があります。. これを、「居住用財産の譲渡所得の特別控除(3,000万円控除)の特例」といいます。. 2.居住用財産の売ったとき、その所有期間が . 【宅建:税その他】所得税4:居住用財産の買換え特例【宅建 . 令和6年の「個別指導」はこちら↓akken-success.info/lp/lpp/ ご質問やお悩みなど無料で解決します!お気軽に下記から . 所得税の特定の事業用資産の買換え特例~買換資産を「事業の . 前記1.の下線部のとおり、本特例の適用を受けるためには、個人が買換資産を取得の日から1年以内に事業の用に供することが要件とされます。この要件を満たすかどうかの判定において、買換資産が土地で、そこに建物を新築する場合は、その土地がどのような状態になったときに …. 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越 . 左記の所有期間は、居住用財産の譲渡をした年の1月1日現在で判定することとされている。居住用財産である土地等のうちその面積が500 を超える部分に相当する譲渡損失の金額は、繰越控除の対象外である(措法41の5⑦三、措令26. 不動産の買い替え特例の適用条件とは?利用上のメリット . 不動産の買い替え特例、正式には 特定の居住用財産の買換えの特例 と呼ばれている特例は、日本の税制上の措置の一つです。 この特例は、住宅やその敷地など、 特定の条件を満たす居住用の不動産を売却して新たな居住用の不動産を購入する際、売却によって発生する譲渡所得に …. 特定の居住用財産の買換え特例 - 分かりやすい宅建試験対策サイト. 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除. 「特定の居住用財産の買換え特例」は、宅建を学習している方は、単に「居住用財産の買換え特例」「買換え特例」と言ったりもします。. この「買換え特例」は、宅建試験の所得税で出題さ . 共有名義の居住用財産の譲渡特例。土地のみの所有でも認め . 2018年12月11日 所得税. 共有名義の居住用財産の譲渡特例。. 土地のみの所有でも認められる?. ポイント:原則は家屋の所有者しか3,000万円控除を受けられない。. ただし敷地のみの所有者でも一定の要件を満たせば、家屋の所有者から控除しきれなかった残額 . 1.居住用財産を売却した場合の課税の特例の適用を受ける …. 譲渡契約締結日の前日において、住民票に記載されていた住所と売却した居住用財産の所 戸籍の附票の写しなど ③ 売却した居住用財産の登記事項証明書(※) 特定の居住用財産を 売却した場合の買換 えの特例 (措法36条の. 不動産の買い替え特例とは?要件、計算方法や注意点を分り . 先述の「特定の居住用財産の買換え特例」と異なるのは、 新たなマイホームの購入時に10年以上の住宅ローンを組む必要がある 点です。 譲渡損失の損益通算及び繰越控除の特例は、 住宅ローン控除と併用できるのがメリットの1つ です。. 居住用財産を買い換えた場合の特例 | 岩本会計事務所. 今回は、居住用財産を買い換えた場合の特例を確認してみましょう。内容自宅等の売却益については、次の3つの特例があります。・売却益から3000万円を控除できる特例・所得税の税率が15%から10%に軽減される特例・課税を繰り延べる特例今回は、課税を繰り延べる特例を確認 …. 問62 居住用財産譲渡特例の税額計算 2021年1月 応用編 |FP1 . 〔①について〕 「居住用財産の買換えの場合の長期譲渡所得の課税の特例」は、所有期間10年超、居住期間10年以上、譲渡対価1億円以下などの要件を満たす家屋やその敷地を売って、所定の期間内に買い替えた場合に、譲渡した居住用財産に対する譲渡課税を繰り延べることができる制度です。. 事業用資産買換え特例と相続税取得費加算の特例 ― 土地の . 相続財産を譲渡した場合の取得費の特例とは、相続財産を相続開始のあった翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡した場合において、相続税額のうち一定の金額を、譲渡所得の計算上取得費に加算することができるというものです . 【確定申告書等作成コーナー】-交換・買換えの特例. 土地や建物などの固定資産を同種の固定資産と交換した場合の特例. 収用交換などにより代替資産などを取得した場合の特例. 特定の居住用財産の買換えの特例. 特定の居住用財産の交換の特例. 特定の事業用資産の買換えの特例. 特定の事業用資産の交換の . 【確定申告書等作成コーナー】-措置法36条の5.

居住用財産の買換特例のメリットデメリット | TaxToast. 買換特例の方がトータルで約200万税金負担が多いことになりました。. 新住居で売却益がたくさん出たり、. 短期間で売却しなくてはならない事情が発生した場合には. 買換特例のほうが不利でしょう。. そうでなければ. 買換特例のほうが有利なケースもあり . 不動産の買い換え特例5種類をわかりやすく解説|うまく利用し . 不動産の買い換え特例の種類は5つ. 不動産の買い換え特例については次の5つがあります。. 10年超所有軽減税率の特例. 特定居住用財産の買換え特例. 居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除. 特定居住用財産の譲渡損失の損益通算